[摘要]本文针对中美贸易收支与人民币汇率关系的问题展开实证研究。从基于月度统计数据的计量分析来看,两者存在长期稳定的协整关系,人民币汇率越升值,美中贸易逆差越大。从而得出中美贸易收支的均衡不能简单地通过改变人民币汇率而实现,应该寻找其他的解决途径。

[关键词]中美贸易收支人民币汇率 单位根检验 协整检验

一、研究背景

中国政府改变人民币汇率的形成机制以来,人民币对美元的名义汇率以惊人的速度升值。2005年7月21日,人民币对美元升值2%,即1美元兑8.11元人民币,到目前已经累计升值20%左右。但是,与此同时中国对美国的净出口额却在不断增加,这不符合m-l条件的研究结论,可见“人民币升值论”是值得怀疑的。综合中外各界文献,有关贸易收支与汇率变动关系的研究基本归为三类观点:一是贸易变化引起汇率变动,而非汇率变动引起贸易收支变化,如zhaoyong zhang(1996);二是汇率变动对贸易收支没有明显的影响,如yingfeng xu(2000);三是汇率变动对贸易变化存在着显著的影响,如frankel和wei(1996)、rose(2000)等。

二、基于月度统计数据的计量分析

为了研究中美贸易收支与人民币汇率关系,将选取2005年7月人民币汇率改革以来到2009年10月共52个月度的美中贸易逆差与人民币对美元名义和实际汇率数据,运用eviews3.1软件进行了计量分析。

1.数据调整。由于美中贸易逆差月度数据具有季节性变动规律,所以对这些月度数据进行季节调整,分别将季节调整前后的美中贸易逆差表示为b和bsa。由于贸易额与人民币汇率数值相差巨大,然后再分别将季节调整后的美中贸易逆差bsa和人民币汇率ner/rer取自然对数,分别表示为lnbsa、lnner、lnrer。其中,人民币名义汇率ner是100美元兑人民币元的期末价,美国消费价格指数cpia和中国消费价格指数cpic均以1999年为基期100计算得到,人民币实际汇率根据公式rer=ner*(cpia/cpic)计算得到。

2.单位根检验。考察序列之间是否存在长期均衡关系,首先要检验数据的单整性。本文采用adf单位根检验,运用eviews对各变量进行了单位根检验,结果如下:

**注:1.表中的检验形式c表示有常数项,t表示有趋势项,n表示不含有常数项或趋势项,数字表示采用的滞后阶数;2.*、**表示变量差分后的序列在1%、5%的显著水平上通过adf平稳性检验

根据表1,美中贸易逆差以及人民币名义和实际汇率月度序列的adf统计值都比对应的显著性水平为10%的麦金龙临界值要大,表明三序列是非平稳的,存在单位根。经过一阶差分后,得到美中贸易逆差lnbsa的adf统计值比对应的显著性为1%的麦金龙临界值都要小,说明此序列一阶差分后在99%的置信水平下是平稳的,不存在单位根。同样,经过一阶差分后,得到人民币对美元名义汇率lnner和实际汇率lnrer的adf统计值比对应的显著性为5%的麦金龙临界值要小,说明此序列一阶差分后也是平稳的,不存在单位根。所以,美中贸易逆差和人民币汇率月度序列都是一阶单整序列,即ⅰ(1)。在此基础上,再检验两者之间是否存在着协整关系。

3.协整检验。对两个变量作协整检验时一般采用engel和granger提出的e-g两步法,即首先用最小二乘法对向量进行回归分析,然后再把回归得到的残差序列进行单位根检验。由于美中贸易逆差和人民币名义和实际汇率都是一阶单整序列,满足协整检验前提,所以直接进行第二步,即用一个变量对另一个变量回归。协整方程为:,则残差估计值为:。如果,则残差序列是平稳的,则两变量之间具有协整关系;反之,则不存在协整关系。

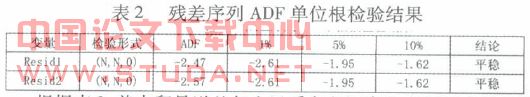

据此,用美中贸易逆差分别于人民币名义汇率和实际汇率进行普通最小二乘回归,得到回归的残差序列,设为resid1和resid2;再分别对resid1和resid2做单位根检验,adf检验结果如下:

根据表2,美中贸易逆差与人民币名义汇率和实际汇率线性回归残差序列resid1和resid2的adf统计值比对应的显著性水平为5%的麦金龙临界值要小,表明该残差序列是平稳的。因此中美贸易收支与人民币汇率之间存在长期稳定的协整关系。

4.相关性检验

对美中贸易逆差lnbsa与人民币名义汇率lnner和实际汇率lnrer分别进行普通最小二乘回归,得到回归方程:

lnbsa = 13.37 - 0.52*lnner(1)

lnbsa = 13.90 - 0.60*lnrer(2)

从而得知两者存在负相关关系,即人民币汇率越升值,美中贸易逆差越大。

三、结论和政策建议

1.结论。对2005年7月-2009年10月数据的实证分析表明,中美贸易收支与人民币汇率之间存在长期稳定的协整关系,人民币对美元的名义和实际汇率变动与中国对美国的出口变动之间存在系统性相互影响和决定关系;人民币汇率与美中贸易逆差间存在负相关关系,即人民币汇率越升值,美国对中国的贸易逆差越大。该结论表明,美国通过政策干预压迫人民币升值解决双边贸易不均衡的做法是不恰当的,中美贸易收支的均衡不能简单地通过改变人民币汇率而实现,应该寻找其他的解决途径。

2.政策建议。汇率变动和贸易差额的关系十分复杂,汇率变动改变贸易差额需要诸多前提条件。当前关于人民币升值可以改善中国对美国的出口的观点更多具有政治含义,经济效果不显著。解决中美贸易失衡的问题需要中美双方在实事求是、共同发展中美贸易关系的基础上一起努力,比如减少汇率干预、维护自由贸易是一项可选的政策路径。同时,对美国而言,提高国民储蓄率、减少政府财政赤字、消除对中国部分高科技产品出口的贸易壁垒以增加产品出口等等是短期内解决中美贸易失衡问题的有效方法。对中国而言,巨额的贸易顺差以及由此带来的人民币升值压力给我国带来了巨大的潜在风险。因此,在以一篮子货币为基础有管理的浮动汇率制的基础上,应该进一步完善人民币汇率形成机制。减少汇率干预,维护自由竞争;扩大技术引进、提高原材料的利用率;优化固定资产投资方向、提高投资效率、调整产业结构;扩大内需、减少外贸依存度等。这些都是减小人民币升值压力、实现国际收支平衡且促进出口贸易稳定健康发展的切实可行的做法。

参考文献:

[1]刘伟,凌江怀.人民币汇率升值与中美贸易失衡问题探讨[j].国际金融研究,2006,(9):4-8.

[2]沈国兵.美中贸易逆差与人民币汇率:实证研究[j].南开经济研究,2004,(6):65-71.

[3]姜璐.论人民币对美元的名义汇率与中国对美国出口的关系——1997-2005年季度数据分析[j].山东经济,2007,(1):113-118.

[4]李冬晓.金融危机背景下扩大河南消费需求的对策研究[j].山西广播电视大学学报,2010,(2)

[5]许少强,马丹.人民币实际汇率对中国贸易收支影响的实证分析[j].新金融,2005,(2):12-16.

[6]张晓峒.计量经济分析[m].经济科学出版社,2000.

[7]王胜,陈继勇,吴宏.中美贸易顺差与人民币汇率关系的实证分析[j].国际贸易问题,2007,(5):34-40.