[摘要] 对资本结构影响因素的研究,一直是资本结构研究的热点问题。本文针对我国电力行业上市公司资本结构特征,建立资本结构动态调整模型,利用面板数据对其资本结构影响因素进行了实证研究。研究发现:我国电力行业上市公司资本结构的动态调整程度较高,即资本结构调整成本较低。资本成本、流动比率等因素与资本结构存在相关性。

[关键词] 资本结构 动态调整 面板数据

随着近年来国民经济的持续快速发展,电力需求不断增加。在资金需求增加而电力投资的政策性支持力度减弱的情况下,电力行业通过多元化融资来满足其巨大的资金需求。在融资结构选择的基础上,资本结构随之发生改变。研究我国电力行业上市公司的资本结构具有重要意义。

一、我国电力行业上市公司资本结构特征

资本结构是一个长期的融资方式选择的结果,对资本结构进行研究,必须先对融资结构进行分析。为满足资本结构研究的需要,本文选取2000年以前上市的30余家a股电力上市公司为研究样本,样本期限为2001年~2005年。

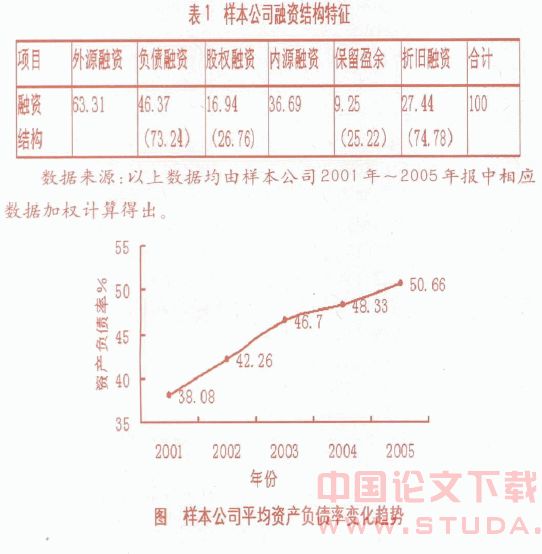

为更真实反映融资结构特征,本文对样本公司融资结构数据进行加权处理后发现(见表1),我国电力行业上市公司在进行融资选择时,倾向于外源融资的负债融资方式,而内源融资则以折旧融资为主。这表明,我国电力行业上市公司总体呈现出“负债优先的外源融资主导,折旧融资为主的内源融资辅助”的融资结构格局。2001年~2005的5年间,电力上市公司样本的负债融资额几乎是股权融资额的3倍。从融资增量注入的角度来看,我国电力行业上市公司并未表现出经济界所流行的股权融资偏好,相反却具有明显的负债融资倾向。

数据来源:以上数据均由样本公司2001年~2005年报中相应数据加权计算得出。

融资结构长期作用于资本结构,即资本结构的变化趋势取决于融资结构的变化。在样本期间,我国电力上市公司的资产负债率平均值45.27%,低于负债融资比率46.37%。随着时间的推移,其长期累积的结果必然是资产负债率的逐年上升。由图可见,样本公司资产负债率由2001年的38.08%,上升到2005年的50.66%。

二、我国电力上市公司资本结构动态调整及影响因素实证分析

我国电力行业上市公司资本结构受融资结构影响而逐年上升,其影响因素是多方面的。考虑到行业因素对资本结构的影响和电力行业自身特点,本文借鉴资本结构理论及国内外实证研究结果,通过构建资本结构动态调整模型、设计研究变量,对我国电力行业上市公司资本结构影响因素进行实证分析。

1.模型构建

前人对于资本结构影响因素的研究多停留在静态分析的基础上,而忽视了资本结构本身的动态性,因此不能揭示资本结构动态调整的本质。本文采用动态分析方法,一方面对我国电力行业最优资本结构的影响因素进行分析,另一方面通过建立动态调整模型,来估算出我国电力行业资本结构调整弹性,并据此判断我国电力上市公司能否调整到最优资本结构状态。模型如下:

dit =γ0 dit-1+∑γkxkit +uit

其中,dit为公司i在t时刻的资本结构,xit为公司i在t时刻影响资本结构的变量。γ0、γk为回归系数;uit为残差。

2.变量设计

本文借鉴国内外学者对资本结构影响因素实证分析中对相关变量的界定,结合电力行业的特点,对上述影响因素代理变量进行界定(见表2)。

3.研究样本

为满足资本结构研究的需要,根据中国证监会2001年4月颁布的《上市公司行业分类指引》,截至2006年深沪两市a股电力上市公司共有50余家,为了使结论更具有说服力,本文只选取1999年12月31日以前上市的公司作为样本,上市的年限较长可以确保公司的行为相对成熟,另外最重要的是数据完备才能计算相关的指标。基于上述原则,本文选取了电力行业30家a股上市公司作为样本,观察期为2001年~2005年。数据来源于各上市公司2001年~2005年年报。

4.实证分析结果

根据以上选取的相关变量,本文进行了多次试验,最终选择基于面板数据的固定影响变截距模型,并利用eviews5.0进行估计(见表3)。

三、实证分析结论

1.模型解释力较强

模型的拟合优度参数说明,解释变量较好地解释了被解释变量。表3可见,估计结果中,调整后的r2为98.14%,说明最优资本结构的波动可以同该模型解释98.14%。由于在具有滞后被解释变的回归方程中,残差项的一阶序列相关d.w.检验失效,因而本文计算了估计标准化残差的正态性检验统计值。jarpue-bera统计值为 24.25750,p值为 0.000005,说明残差值正态性原假设在99%水平上被接受。以上验证结果证实了最优资本结构动态调整模型的正确性。

2.资本结构动态调整成本较小

正如预期的一样,资产负债率前期值的系数为正,且在所有自变量中显著性最高,证明了模型中该变量设置的有效性。darit-1的估计系数γ0为0.3148,说明公司资产负债率的确是随时间逐渐调整至最优状态,企业资本结构决定过程确实具有动态性。从表3看到,资本结构滞后项darit-1的系数γ0为正且在1%的显著性水平上显著。同公式(5)可知,公司资本结构调整系数δ=1-γ0,由估计的γ0值计算系数δ为0.6852。与banerjee, heshmati 和wihlborg在2000年对英美两国企业所做研究得到的调整系数估计值比较,我国电力上市公司动态调整其资本结构的程度还是比较高的,说明我国电力上市公司资本结构调整的成本比较低。

3.相关性分析结果

我国电力行业上市公司的公司规模的确可以作为衡量破产概率的反代理变量;公司主营业务收入的增加,有效的增加了公司的抗风险能力,同时也提高了负债融资的能力;为解决“电荒”而进行电站扩容投入时,公司内部保留盈余远远无法满足所面临的巨大资金需求,内源融资能力极其有限,而外源融资中,负债融资成为首选;在我国债券市场发展有限的情况下,这就使快速成长的电力公司对银行贷款形成了非常高的依赖;公司可抵押资产的确可以有效地减缓信息不对称的问题,资产有形性越高,负债融资成本就越低,从获得更多的负债融资;公司普遍具有较高的流动比率,资金周转快,较多的流动资产可以用做长期投资的资金来源,从而相对减少了对外融资的需求;公司非债务税盾的避税效果很强,它有效的对债务进行了替代,这在一定程度上提高了公司内部融资能力,相对减少了对外部融资的依赖;公司的资本结构利息避税效应十分显著,反映出现阶段我国电力上市公司整体的负债水平较低,尚未威胁到公司的永续经营,虽然存在潜在的财务拮据风险,但此项财务困境成本还不足以抵消利息避税和增加债权人监督所带来的收益。

值得注意的是,盈利能力与资产负债率不存在线性关系。这说明对于我国电力上市公司来说,资本结构与盈利能力之间不是简单线性关系可以解释的,二者之间的复杂关系,有待进一步研究。

四、结束语

资本结构是企业长期融资行为的静态结果,资本结构趋于优化的调整必然在动态中进行。本文借鉴前人对于资本结构动态调整理论,将之应用于我国电力行业,针对影响电力行业上市公司资本结构的因素,重建资本结构动态调整模型,并发现我国电力行业上市公司资本结构的动态调整程度较高,即我国电力行业存在较低的资本结构调整成本。这对于系统研究我国电力行业资本结构具有一定现实意义。

参考文献:

[1]李义超:我国上市公司资本结构研究[m].北京:中国社会科学出版社,2003

[2]王娟杨凤林:中国上市公司资本结构影响因素的最新研究[j].国际金融研究, 2002(8)

[3]陈年红:电力行业上市公司资本结构影响因素实证分析[j]. 商业时代, 2006(4)

[4]王学亮李涛:电力上市公司资本结构与融资方式探讨[j]. 华北电力大学学报,2005(2)