【摘要】 文章通过对我国上市公司股权再融资后业绩变化的统计性描述,得出股权再融资后公司业绩下滑的结论。并将公司区分为大公司和中小企业上市公司,将他们股权再融资后的业绩变化进行了对比分析,结果表明我国中小上市公司股权再融资后,长期业绩下滑确实比大公司下滑严重,这也跟某些学者研究的结果一致。

【关键词】 中小上市公司;股权再融资;业绩变化

对公司股权再融资的研究最早可以追溯到20世纪60年代。stigler(1964)等研究发现,公司股权再融资后股票一般都要经历一个长期的低迷表现,即价格行为表现为向下的走势,但该问题直到1986年后才得到系统研究。大多数国家都发现公司股权再融资后有明显的负效应,包括公告期有负的非正常收益和短期价格负效应,并且长期经营业绩恶化等。各国学者分别从机会之窗、价格压力、资本结构变化、信号假设、盈余管理等方面给股权再融资经营业绩下滑以理论支持。笔者将以近年来我国上市公司股权再融资后业绩变化进行实证研究。

一、指标、样本选择

(一)财务指标选择和样本选择

本研究选定的样本为2001年1月1日—2004年12月31在上海证券交易所和深圳证券交易所进行a股股权再融资的公司,其中2001年1月1日—2004年12月31进行了a股配股再融资的上市公司深沪两市共163家(以配股宣告日为准),其中还有5家公司在这个期间连续两次配股,计168次。目前这163家公司中已经有10家退市,剩下153家公司,而这153家公司中有21家属于中小企业上市公司,占13.73%的比例。(这里把总股本小于等于2亿股、流通股本在股权分置改革以前小于等于5000万股作为划分中小型企业的代替标准。)2001年1月1日—2004年12月31进行a股增发新股再融资的上市公司深沪两市共69家(以增发新股宣告日为准),计69次。目前这69家公司中已经有1家退市,剩下68家公司,而这68家公司中有13家属于中小企业上市公司,占19.11%的比例。扣除目前已经退市的共12家公司,则在2001年1月1日—2004年12月31期间进行了增发新股或者配股股权再融资公司共221家。本研究将选择这221家企业作为研究的样本(在该研究期间连续两次或者两次以上配股或者增发新股的,就考察第一次股权再融资的情况)。并选择这221家上市公司2000—2006年度如下财务比率:主营收入增长率、主营利润增长率、净利润增长率、总资产增长率和净资产收益率进行考察研究,这些财务指标的计算公式分别如下:

x1: 主营收入增长率=(本期主营业务收入-上期主营业务收入)/上期主营业务收入绝对值

x2: 主营利润增长率=(本期主营利润-上期主营利润)/上期主营利润绝对值

x3: 净利润增长率=(本期净利润-上期净利润)/上期净利润绝对值

x4: 总资产增长率=(期末总资产-期初总资产)/期初总资产绝对值

x5: 净资产收益率=本期净利润/本期股东权益

净资产收益率为企业盈利能力指标,反映企业经营业务创造利润的能力。主营业务收入增长率、主营利润增长率、净利润增长率、总资产增长率指标评价再融资公司的成长性。投资公司就是投资它的未来,就是期望能够获得公司股票未来丰厚的现金股利和诱人的股价上涨空间,而现金分红和股价上涨都离不开公司的成长。公司成长能力如何,是评价公司投资价值的重要因素。成长能力分析是对企业的各项财务指标与往年相比的纵向分析,通过分析能够判断出企业的变化趋势。一般而言,随着再融资规模的扩大,主营业务收入增长率等也应相应地增长,所以,上述指标能够较好地反映公司持续盈利能力、成长性与发展趋势。

(二)数据来源与处理

本研究数据来源于:(1)wind金融工程数据库.cn;(2)清华大学中国金融研究数据库http://thfd.sem.tsinghua.edu.cn,数据分析采用eviews3.1版以及excel软件进行处理。

二、我国中小上市公司股权再融资业绩变化统计性分析

(一)我国所有上市公司股权再融资后业绩变化统计性描述

表1是2000—2006年度的如下财务比率:主营收入增长率、主营利润增长率、净利润增长率、总资产增长率和净资产收益率的统计性描述分析:

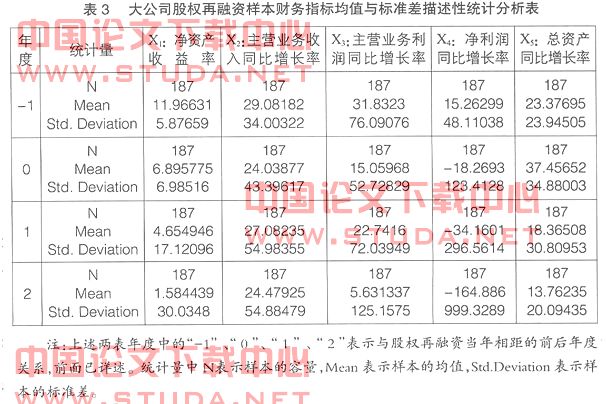

从表1股权再融资公司2000—2006年度的净资产收益率的均值看,所有公司以及34家股权再融资的中小公司从2000—2005年是依次递减的,在2005年到达最低点,然后2006年度又有所上升,而187家股权再融资的大公司从2000—2006年是依次递减的,在2006年到达最低点。而净资产收益率是净利润除以股东权益,因此净资产净利率的下降有可能是因为净利润的下降引起,也可能是由于股东权益的扩大引起。一般而言,股权再融资当年净资产收益率比前一年相比下降,大都是因为当年增加了很多股东权益,因而是正常的;如果以后年度在没有大规模增加股东权益的情况下,净资产收益率继续下降只能归因于净利润即收益能力下降。由于上述样本公司增资、配股股权再融资的时间是在2001—2004年,每年都会有一些公司进行股权再融资,即较大规模地增加股东权益,因此上述净资产收益率的逐年下降不能完全归因于收益能力的下降。由于没有具体分行业,无法跟行业的净资产收益率平均水平比较,因此以下将按各公司股权再融资的时间将其分为增资或配股前一年(简称为-1年度),增资或配股当年(简称为0年度),增资或配股后一年(简称为1年度),增资或配股后两年(简称为2年度),并分别按中小上市公司和大公司详细比较各个财务比率,见如下表2和表3。

从上述样本的财务指标均值与标准差描述性统计分析表看,中小企业和大公司股权再融资后,(1)净资产收益率从当年开始每年均出现一定程度的下降,而股权再融资当年下降比率最大,如上面所分析那样,一方面有可能是因为收益下降,另一方面由于当年股权再融资增加了许多股东权益,从而导致该年度其净资产收益率下降;结合主营收入增长率、主营利润增长率、净利润增长率分析看,由于它们也是呈现下降趋势,说明盈利能力以及成长能力有一定下滑也是造成净资产收益率下降的原因。但再融资后第二年和第三年相比第一年,仍有下降则只是因为收益能力下降。主营收入增长率、主营利润增长率、净利润增长率这三个财务指标均值相比再融资前一年,基本也是呈逐年下降趋势,说明股权再融资公司再融资后盈利能力以及成长能力有一定下滑。

(2)总资产同比增长率比再融资当年有所增长,而后面几年相比再融资前一年都是逐年下降的。当年由于增资或者配股增加了很多股东权益,使资产总规模得到较大提高,因而当年总资产同比增长率得到较大提高,而其他年度由于盈利能力有所下降,不能通过留存盈余增加内部股权融资从而增加资产,而其他比率的下降也不需要或者难以增加更多的资产,导致总资产同比增长率逐年下降。说明了上市公司不管规模大小在增资、配股再融资后出现了经营业绩长期下降的情况,即符合前面国内外学者实证研究得出的股权再融资长期负效应现象,在我国也称为上市公司股权再融资后的“变脸”。

(二)我国中小上市公司股权再融资后业绩变化对比分析

通过上述统计分析描述看,中小公司和大公司股权再融资后各类财务指标都出现下降趋势,具有共同点,但是他们下降的幅度是不一样的,以下将比较分析两类样本公司,各类财务指标后面几年跟股权再融资前一年相比较的变动率,看哪类公司下降更严重,见表4、表5。

从以上比较可以看出:34家中小公司(简称前者)与187家大公司(简称后者)股权再融资后财务指标变动率比较看,净资产收益率按下降的均值看两者的幅度相近,前者稍稍多一点(前者均值-0.666469894,后者均值-0.6341072);主营业务收入同比增长率和主营业务利润同比增长率,前者每年的下降幅度都要比后者大许多。但是净利润同比增长率前者每年的下降幅度都要比后者少(前者下降均值-3.065615584,后者下降均值-5.746020712);这极有可能是因为中小企业上市公司股权再融资后,为了加快发展、扩大规模和实力,在非主营业务方面的经营有所扩展,造成主营业务收入增长率和主营业务利润增长率下降比普通公司多,而净利润增长率下降比他们少。总资产同比增长率前者每年的下降幅度也要比后者大一些。以上说明中小公司股权再融资后长期经营业绩、增长性等下降更多,负效应现象更严重,这跟一些学者研究得出的结论基本一致,如前面所分析的那样,这跟中小企业上市公司本身的特点有关。

三、结果分析与结论

从以上的分析结果看,我国上市公司股权再融资不管增发还是配股往往表现为负面效应,存在经营业绩下滑的现象,股权再融资募集资金使用效率偏低,这一点跟前述中外大多学者研究的结果相一致。笔者认为产生这种现象的原因:一方面,与股权再融资本身特点有关,一般是上市公司先要确定项目,然后再确定需要募集的资金,最后向二级市场的原股东配售新股或新老股东发售新股。募集资金主要用于原先确定的项目,这对二级市场形成了一定的压力,不仅仅是资金压力,而且还在于公司募资投入项目产生效应与股本增加有时滞效应,导致新股发行后的首个会计年度甚至持续两三个会计年度盈利能力指标较发行前下降。另一方面,这与我国特殊的证券市场和公司股权结构特点有关,我国证券市场目前主要还表现为筹资市场,而市场最重要和最本质的功能——优化资源配置功能则发挥得很不理想。长期以来,我国政府一直将在证券市场上发行上市作为国有大中型企业解困脱困的重要途径。证券市场属于发展初期的新兴市场,不够成熟和规范,有许多法律限定和监管政策,在公司的增发与配股条件方面,也有很多公司盈余状况等要求。公司再融资之后却大多业绩下滑,并低于历史各期以及同年度的行业平均水平,这从某种意义上说明了我国股权再融资企业为达到增资或配股要求的净资产收益率条件,存在一定盈余管理行为,这也是导致我国公司股权再融资后长期业绩下滑的一个重要原因;除此外也不排除“机会之窗”假设、代理成本假设等原因。

另外,从上述统计性描述的比较分析可以看出我国中小公司股权再融资后,长期业绩下滑确实比大公司严重,这也跟某些学者研究的结果一致,这主要是因为中小公司自身的一些特征所造成的:如中小企业上市公司规模性较小、成长性较高和市场竞争较激烈、信息不对称严重等特性,以及跟投资者不看好中小公司股票等。●

【参考文献】

[1] louhran t,j. ritter. the new issue puzzle[j]. journal of finance,1995, 23-52.

[2] 原红旗. 股权再融资之“谜”及其理论解释 [j].会计研究,2003(05):16-18.

[3] 何晓彬,赵婷. 上市公司配股融资经营业绩实证研究 [j].财会通讯学术版,2006(5):10-11.

[4] 章卫东.上市公司增配长期财务业绩实证研究 [j].青海社会科学,2007(4):1-5.

[5] 王春梅. 我国上市公司配股资金使用效率[j].经济论坛,2006(19):111-113.

[6] 章卫东.股权分置条件下中国上市公司股权再融资市场业绩的实证研究 [j].经济评论,2007(1):94-97.